[Crédit impôt recherche] Mise à jour importante du BOFIP

L’administration fiscale a procédé à de nombreuses mises à jour de sa doctrine sur le CIR, le 13 juillet. Celles-ci étaient attendues, étant donné l’actualité chargée du CIR depuis 18 mois.

La doctrine fait désormais référence au manuel de Frascati dans sa version de 2015, et intègre la référence aux cinq critères cumulatifs pour détecter un projet éligible :

- comporter un élément de nouveauté ;

- comporter un élément de créativité ;

- comporter un élément d’incertitude ;

- être systématique ;

- être transférable et/ou reproductible.

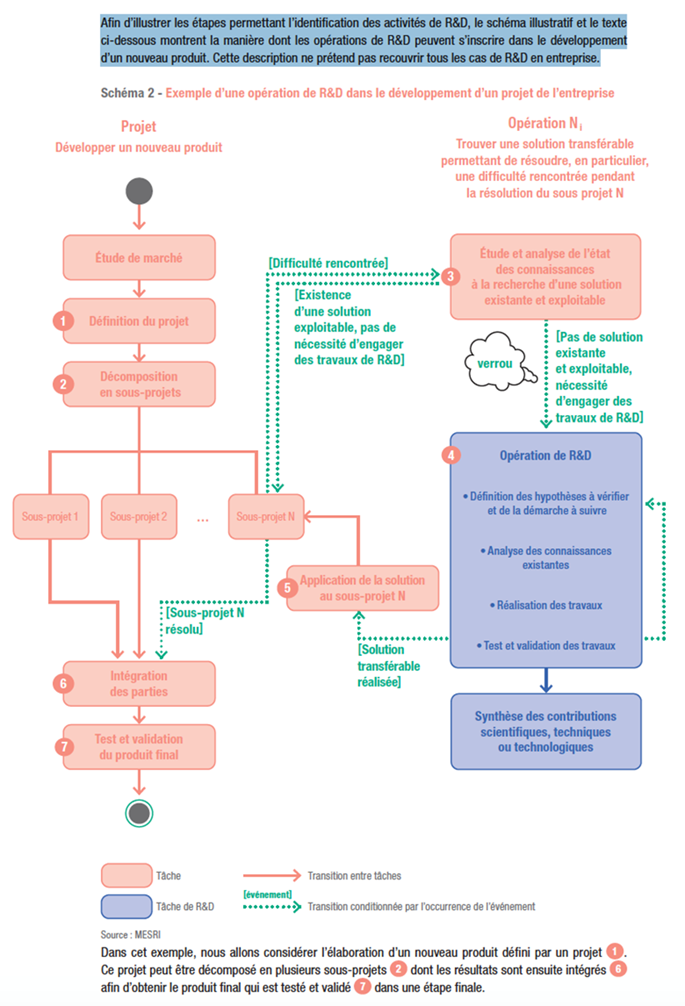

L’état des techniques existantes est aussi amendé au §90 : l’état de l’art est une « recherche bibliographique ». Et « si le problème posé n’a pas trouvé de solution, alors il s’agit d’un verrou scientifique nécessitant l’engagement d’une opération de R&D.

En revanche, lorsqu’une ou plusieurs solutions identifiées dans l’état des connaissances accessibles, permettent de contourner le verrou scientifique, les travaux ainsi entrepris sont qualifiés d’ingénierie. Ils ne relèvent donc pas de la R&D et ne sont pas éligibles au CIR. »

En lien avec les dernières versions du guide du MESRI, l’administration a remplacé le terme « projet R&D » par « opération R&D », appelant à aller plus dans le détail dans l’analyse des activités éligibles. L’administration a aussi déplacé les activités connexes à la R&D dans une section dédiée, et intégré plusieurs modifications, dont le graphique suivant :

L’administration rappelle que les organismes dits publics devront bénéficier d’un agrément à compter de 2022 pour permettre au déclarant qui leur a confié des travaux, de retenir les factures. Le plafond de 12 M€ lorsque des prestataires publics sont valorisés est supprimé à compter de 2022, conformément à la loi de finances 2021.

Les autorités continuent de demander que les dépenses correspondent à de véritables opérations de R&D, mais nuancent par la suite en reprenant l’arrêt du Conseil d’Etat (société FNAMS, du 22/07/2020), admettant que les travaux « qui ne constituent pas en tant que tels des opérations de R&D, mais qui sont indispensables à la réalisation d’une opération de R&D éligible au CIR menée en interne par le donneur d’ordre, peuvent également être prises en compte dans la base de calcul du CIR de l’entreprise donneuse d’ordre », ajoutant que « le caractère indispensable à la réalisation d’un projet de R&D des opérations accessoires externalisées est apprécié de la même manière que lorsqu’elles sont réalisées en interne ».

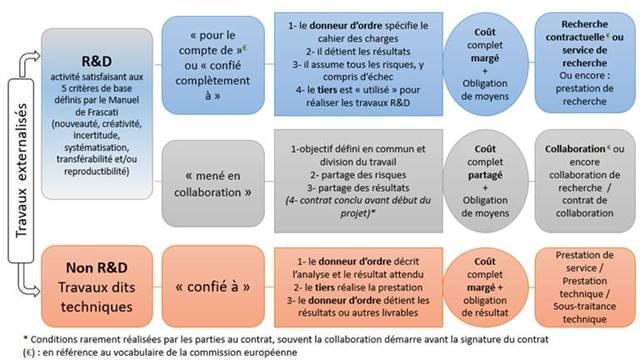

L’administration donne des précisions sur les différents modes de sous-traitance, proposant notamment le schéma ci-dessous :

Des contraintes supplémentaires sont apportées en définissant que « la recherche contractuelle (dite aussi service ou prestation de recherche) est une opération de R&D menée pour le compte d’une des parties (l’entreprise) dans les conditions suivantes :

- l’entreprise donneuse d’ordre spécifie le cahier des charges (détermine l’objet du contrat) ;

- le prestataire (le tiers) est « utilisé » pour réaliser une prestation de recherche ;

- l’entreprise donneuse d’ordre détient la totalité des résultats des activités de recherche ;

- l’entreprise donneuse d’ordre assume le risque d’échec (elle supporte l’aléa financier). »

L’administration énonce que les contrats de collaborations CIFRE peuvent être éligibles au CIR si le contrat permet d’identifier le programme de recherche qui est l’objet du contrat et la contribution de chacun (annexe scientifique) ainsi que l’apport respectif des parties (annexe financière).

La sous-traitance en cascade limitant depuis 2020 l’éligibilité des travaux confiés aux prestataires agréés (qu’ils soient de rang 1 ou 2) a été reprise. L’administration ajoutant que le montage ne peut faire intervenir plus de deux niveaux de prestataires éligibles : si le sous-traitant de rang 2 fait lui-même appel à un sous-traitant, ces dépenses ne pourront être retenues par le donneur d’ordre.

Relativement à la procédure d’agrément, laquelle a été profondément modifiée par un décret paru en juin 2021, l’administration reprend le principale apport issu du décret : « Pour être agréé, l’organisme ou l’expert doit justifier de sa capacité à mener par ses propres moyens des opérations de recherche scientifique et technique dont il a défini lui-même la démarche scientifique. Cette condition vise à assurer aux entreprises qui ont recours à l’externalisation de leurs travaux de recherche la pertinence et la qualité des résultats obtenus, grâce au respect de la démarche scientifique propre à la recherche ».

Pour les sociétés agréées CIR, l’administration reprend les conclusions de l’arrêt Takima du Conseil d’Etat du 09/09/2020, qui précisait que ces sociétés doivent ne pas considérer les dépenses qu’elles ont exposées pour le compte de donneurs d’ordre, plutôt que de déduire le montant qu’elles ont facturé.

L’administration ajoute une précision bienvenue concernant les personnels intérimaires : « Peuvent également être retenues les dépenses afférentes aux intérimaires dès lors qu’ils sont des personnels de recherche directement et exclusivement affectés aux opérations de R&D. »

En lien avec un récent arrêt du Conseil d’Etat validant l’éligibilité de la contribution exceptionnelle et temporaire quand bien même elle n’ouvre pas droit au salarié, l’administration l’a ajouté à la liste des cotisations patronales valorisables.

Le descriptif des activités du personnel de soutien est par ailleurs étoffé : « Le personnel de soutien est expressément exclu du champ d’application du crédit d’impôt. Les activités de soutien sont celles qui ne s’inscrivent pas directement dans les tâches scientifiques et techniques de la R&D et qui ne sont pas réalisées par du personnel qualifié pour la R&D.

Il s’agit notamment des activités administratives (dont les tâches de bureau et les activités des services centraux des finances et du personnel), de direction, juridiques et réglementaires, commerciales, de transport, d’entreposage, d’entretien et de maintenance, de sécurité et de qualité. » Ces nouvelles appréciations sont plus restrictives que par le passé.

Enfin, la baisse des frais de fonctionnement sur le personnel de 50 % à 43 % a été actée par l’administration.

En lien avec un arrêt de cour d’appel, l’administration ajoute que les prêt à taux zéro (PTZi) de BPI France sont assimilés à un financement public, et doivent donc être déduits de l’assiette de dépenses.

- Divers

La loi de finances 2020 avait refixé à 100 M€ le seuil des dépenses déclarées obligeant les sociétés à remplir une annexe sur leurs activités R&D, et à partir de 10 M€ de dépenses, les sociétés doivent compléter une annexe relative au personnel docteur.

Taux applicable au CII en Corse

A compter de 2020, les sociétés bénéficiant du crédit impôt innovation en Corse bénéficient de taux majorés pour le CII :

- 35 % (au lieu de 20%) pour les moyennes entreprises (entre 50 et 250 personnes et dont le chiffre d’affaires annuel n’excède pas 50 millions d’euros ou dont le total du bilan annuel n’excède pas 43 millions d’euros) ;

- 40 % pour les petites entreprises (moins de 50 personnes et dont le chiffre d’affaires annuel ou le total du bilan annuel n’excède pas 10 millions d’euros).

Caractère de PME au sens communautaire

Une société PME ne perd cette qualité que si elle dépasse les seuils définis au cours de deux exercices consécutifs, même en cas de rachat/fusion par un groupe (ancien commentaire caduque retiré de la base) ; par contre « cette appréciation des seuils sur une période de deux exercices consécutifs s’applique également dans les cas d’entrée ou de sortie d’un groupe ».