Crédit d’impôt en faveur de la recherche : ce qui change dans la déclaration 2022 publiée fin janvier par l’administration

Les formulaires déclaratifs CIR n’avaient pas évolué depuis plusieurs années. Le millésime 2023, comptant pour les dépenses de 2022, prend essentiellement en compte les nouveautés mises en place au titre du CIR 2022 : la fin du doublement des dépenses d’organismes publics et la révision des plafonds de sous-traitance, et l’ajout du crédit d’impôt pour la recherche collaborative (CICO) sur le CERFA du CIR.

La déclaration 2069-A-SD

Informations Générales

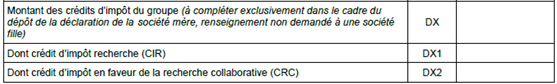

- La ligne DX de la déclaration 2022 a été décomposée en deux lignes DX1 et DX2 pour 2022. Elles correspondent respectivement au montant du crédit d’impôt recherche (CIR) et au montant du CICO, dénommé CRC par l’administration.

I – Dépenses de recherche ouvrant droit au crédit d’impôt (CIR-Recherche)

B. Dépenses relatives à des opérations de recherche externalisées auprès de certains organismes

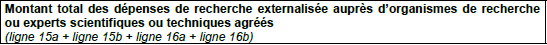

- Dans la déclaration 2022, il n’est plus fait référence aux « organismes de recherche publics » et « organismes de recherche privés ». Les dépenses pour ces deux types d’organismes ne sont plus différenciées et sont regroupées sous le terme « organismes de recherche ou experts scientifiques ou techniques agréés » dans les cases 15 à 17 (selon qu’il y ait ou non lien de dépendance, et selon que l’organisme soit en France ou à l’étranger).

- Les notes de bas de page 3 et 4 de l’ancienne déclaration ont donc été supprimées. Une nouvelle note de bas de page (note 2) précise désormais quels organismes sont concernés. « Ouvrent droit au crédit d’impôt les seules opérations de recherche externalisées réalisées directement par des organismes éligibles agréés, de premier ou de second rang (BOI-BIC-RICI-10-10-20-30 II-B §175 et 177). »

- Par conséquent, à la ligne 18 de la déclaration 2022, le plafonnement qui s’appliquait aux opérations confiées à des organismes de recherche privés s’étend désormais à tous les organismes de recherche ou experts scientifiques agréés.

- Dans la déclaration 2022, les règles de plafonnement des dépenses de recherche externalisées auprès des organismes avec lien de dépendance (ligne 19), et sans lien de dépendance (ligne 20) ne changent pas, à l’exception près qu’elles ne prennent plus en compte les différences entre dépenses auprès des organismes publics et privés. Le montant total des dépenses de recherche externalisées après plafonnement ne doit pas excéder 10 000 000€.

III – Calcul du crédit d’impôt au titre des dépenses de recherche et de collection

A. Application du plafond des 100 000 000€

- Les parties III-A et III-B de la déclaration de 2022 doivent être remplies lorsque la somme des dépenses de recherche et de collection, et du CRC n’excède pas 100 000 000€ (III-A) ou l’excèdent (III-B). En 2021 cette condition ne concernait que les dépenses de recherche et de collection.

- Dans toutes les étapes de calcul des montants et plafonnements des 100 000 000€ de cette partie, la ligne 87 concernant le montant de recherche collaborative doit bien être prise en compte.

IV – Dépenses d’innovation ouvrant droit au crédit d’impôt (CIR-Innovation)

- Dans cette partie une note en bas de page (note 8) a été ajoutée, elle précise que « sont prises en compte dans l’assiette du crédit d’impôt seules les dépenses d’innovation exposées par les petites et moyennes entreprises (PME) au sens du droit de l’Union européenne ». Cette caractéristique était déjà applicable par le passé.

V – Dépenses de recherche collaborative ouvrant droit au crédit d’impôt (CRC)

- Cette partie est une nouveauté de la déclaration 2022. Elle s’étend des lignes 82 à 91 et concerne le droit au crédit d’impôt concernant les dépenses de recherche collaborative. Ce cadre du formulaire demande de distinguer les dépenses selon que l’organisme partenaire est en France ou à l’étranger, de distinguer si le déclarant est une PME ou non (le taux du CRC est différent entre une PME et les autres types d’entreprise), de plafonner à 6 M€ les dépenses éligibles, et de mentionner les montants d’aides perçus ou remboursés. Les nouvelles notes de bas de page 13, 14 et 15 s’y réfèrent. A noter qu’elles font référence à des passages du BOFIP (BOI-BIC-RICI-10-15) qui n’existent pas encore au 31.01.2023 mais qui devraient abriter sous peu la doctrine relative au CICO/CRC.

VI – Cadre à servir par les entreprises déclarantes qui détiennent des participations dans des sociétés de personnes ou groupements assimilés

- Dans la déclaration de 2022, la colonne 92d a été ajoutée aux colonnes 92a, 92b et 92c qui concernent le CIR recherche, collection et innovation. Cette dernière colonne concerne la quote-part de crédit d’impôt pour les dépenses de recherche collaborative (CRC).

VII – Cadre à servir pour la répartition des crédits d’impôt entre les associés membres de sociétés de personnes ou groupements assimilés

- De la même manière que dans la partie précédente, la colonne 93d a été ajoutée aux colonnes 93a, 93b et 93c qui concernent le CIR. Cette dernière colonne concerne la quote-part de crédit d’impôt pour les dépenses de recherche collaborative (CRC).

VIII – Utilisation de la créance

Les modifications concernent les numéros de ligne de la déclaration qui ont changé entre les formulaires 2022 et 2021. A noter que pour la mobilisation de la créance, il est demandé de distinguer le montant de CIR et celui de CRC.

L’annexe 2069-A-1-SD (pour les sociétés déclarant des dépenses de R&D entre 10M€ et 100M€)

- Il n’y a pas de changement majeur dans cette déclaration. Dans la partie D, concernant la liste des travaux de R&D confiés à des tiers, la définition de ces tiers (organismes publics et privés) figurant dans la déclaration de 2021 a été supprimée de la déclaration de 2022.

L’annexe 2069-A-2-SD (liste des prestataires CIR)

- Il n’y a pas de changement majeur dans cette déclaration. Dans la déclaration 2022, les opérateurs prestataires sont désignés comme les « organismes de recherche agréés ou experts scientifiques ou techniques agréés », la différence entre « organismes de recherche publics ou privés » n’existe plus.

L’annexe 2069-A-3-SD (liste des prestataires CICO)

- Cette déclaration est une nouveauté en 2022. Sur le même format que la 2069 A-2-SD, elle doit être utilisée pour déclarer les organismes de recherche et de diffusion des connaissances (ORDC) éligibles dans le cadre du crédit d’impôt en faveur de la recherche collaborative (CRC) et les dépenses afférentes.

Notice 2069-A-NOT-SD

I – Détermination de la base de calcul du crédit d’impôt au titre des dépenses de recherche (CIR recherche)

Lignes 15 à 21 – Dépenses de recherche externalisée

- Cette partie est remaniée dans la déclaration de 2022. Le passage listant les organismes publics éligibles au doublement est supprimé.

Le montant du plafond des dépenses de recherche externalisée à prendre en compte diffère selon que les entités donneuses d’ordre et les prestataires entretiennent un lien de dépendance ou non, et plus selon la nature de l’organisme auquel les travaux de recherche sont confiés contrairement aux exercices précédents. Les exemples d’applications concrets censés illustrer les différents cas rencontrés ont été modifiés pour tenir compte des nouvelles règles 2022.

III – Calcul du crédit d’impôt au titre des dépenses de recherche et de collection

En introduction de ce paragraphe une note a été ajoutée dans la notice : En application du troisième alinéa du I de l’article 244 quater B du CGI, le seuil de 100 000 000 € au-delà duquel le taux du CIR est fixé à 5 % est apprécié en prenant en compte les dépenses de recherche et de collection ouvrant droit au CIR ainsi que les dépenses de recherche collaborative ouvrant droit au CRC.

Les modifications apportées ne font qu’ajouter les dépenses de CRC au calcul du plafonnement des 100 000 000€

V – Calcul du crédit d’impôt en faveur de la recherche collaborative (CRC)

- Ce paragraphe est une nouveauté de la déclaration 2022. La notice indique comment les lignes 82 à 91 concernant le crédit d’impôt en faveur de la recherche collaborative doivent être remplies sans apporter de précision notable mais renvoyant encore une fois au BOFIP à plusieurs reprises.

XI – Etat annexe n° 2069-A-3-SD à compléter par les entreprises au titre de la recherche collaborative

- Cette partie de la notice est une nouveauté de la déclaration de 2022, elle concerne la nouvelle annexe à compléter relative aux partenaires CRC valorisés mais n’apporte rien de nouveau.